Lorsqu’un employeur souscrit un plan de pension complémentaire pour ses travailleurs, il a l’obligation légale de garantir un rendement de 1,75 % sur tout versement. Une garantie de rendement qui est donc un fameux défi dans le climat économique actuel. En effet, de nombreuses formules d’assurance – et certainement les assurances branche 21 – pour lesquelles les versements du plan de pension complémentaire sont effectués, n’atteignent plus un rendement de 1,75 % depuis longtemps. Ainsi se crée une zone de tension entre le rendement que l’employeur est légalement tenu d’octroyer et le rendement qu’il reçoit de l’assureur. En jargon du métier, on appelle cette zone de tension le ‘sous-financement’, qui a pour conséquence que l’employeur se voit éventuellement présenter une facture supplémentaire.

Nous notons dès lors une évolution claire sur le marché : de plus en plus d’employeurs délaissent le rendement fixe peu élevé de la branche 21 et investissent dans une formule branche 23 à rendement variable ou se tournent vers des fonds de pension. En optant pour des produits de pension ayant un rendement variable, les employeurs espèrent obtenir un rendement plus élevé et réduire le risque de sous-financement. Il importe alors d’établir les plans de manière à répartir suffisamment les risques d’investissement.

Comme on accorde souvent beaucoup d’attention à un éventuel sous-financement dans l’assurance groupe, on pourrait être amené à considérer l’assurance groupe comme un ‘employee benefit’ sans grand intérêt. Mais c’est inexact. Un plan de pension complémentaire reste une des meilleures formes de rémunération alternative. Avec un même budget, vous pouvez, en tant qu’employeur, offrir un avantage net plus élevé à vos travailleurs.

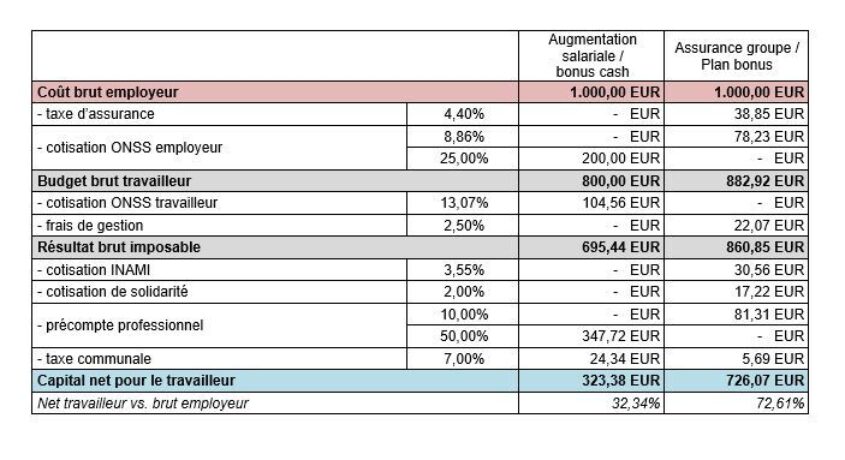

Vous le remarquerez tout de suite dans la simulation ci-dessous, qui compare l’avantage net d’une augmentation salariale de 1 000 euros avec une prime du même montant pour une assurance groupe. En cas d’augmentation salariale, le travailleur ne touche net que 32 % du coût salarial total, alors qu’il s’agit de près de 73 % dans le cas d’une assurance groupe. Même si l’assurance groupe ne produit qu’un faible rendement depuis des années, le travailleur aura du mal à combler cette différence par les revenus d’un investissement privé ou d’un investissement en immobilier, par exemple.

L’avantage offert actuellement par l’assurance groupe est diminué par le rendement que vous devez obligatoirement donner en tant qu’employeur. C’est exact. Les conditions actuelles sur le marché font que le rendement n’est pas toujours atteint – certainement dans une formule branche 21. Mais même si les rendements sont faibles, le complément limité de la part de l’employeur vaut certainement l’investissement si l’on considère l’avantage net que les travailleurs en retirent.

La garantie de rendement constitue un challenge, mais un employeur prévoyant fera régulièrement le point sur un éventuel sous-financement et se tournera, s’il y a lieu, vers les assurances branche 23 ou vers un fonds de pension qui offre souvent aussi de beaux rendements variables.

Outre cet aspect financier, n’oublions pas non plus que la pension légale doit être complétée de façon substantielle pour que le travailleur puisse conserver un niveau de vie satisfaisant après sa mise à la retraite. On ne s’attend pas à ce que la pension légale augmente fortement en Belgique.

En offrant une pension complémentaire, vous protégez, en tant qu’employeur, le pouvoir d’achat de vos travailleurs à la retraite. Si vous prenez en compte que le principe du ‘caring employer’ retient de plus en plus l’attention en matière de stratégie de rémunération et qu’une bonne politique de rétention figure parmi les priorités des RH en ces temps de guerre des talents, le plan de pension complémentaire justifie pleinement cet effort. Même en période de rendements faibles.